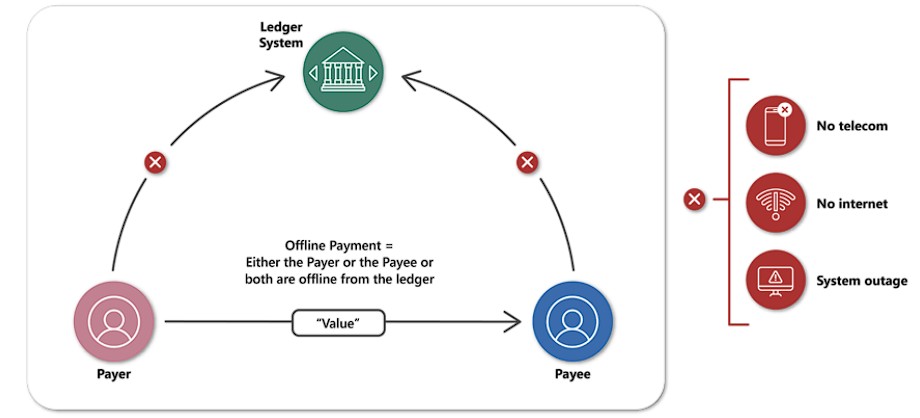

O Bank for International Settlements (BIS) está explorando ativamente oportunidades para pagamentos offline envolvendo uma moeda digital do banco central, ou CBDC.

Em 11 de maio, o BIS Innovation Hub Nordic Center publicou um manual abrangente explorando como os CBDCs poderiam funcionar para pagamentos offline.

O guia foi escrito em colaboração com a consultoria técnica Consult Hyperion, abordando objetivos de resiliência, semelhança de caixa, acessibilidade e outros recursos offline do CBDC.

Intitulado “Projeto Polaris”, o documento destaca novos riscos potenciais decorrentes de pagamentos off-line com CBDCs, incluindo falsificação ou questões de privacidade.

De acordo com o BIS e o Hyperion, os pagamentos offline da CBDC representam ameaças à privacidade, pois podem “apoiar transações anônimas e revelar a privacidade, dependendo do design”.

Algumas das preocupações de privacidade listadas incluem o nível de proteção de privacidade oferecido pelo protocolo de transferência de valor. “Se o protocolo de transferência de valor off-line não oferecer suporte à privacidade por design, os pagamentos off-line nunca poderão ser anônimos”, diz o manual.

As transações de pagamento offline da CBDC também aumentam a privacidade ou até mesmo questões de fraude quando se trata de identificação e verificação de usuários da contraparte.

Em alguns casos, pode ser crucial que os beneficiários ou pagadores offline da CBDC identifiquem a contraparte, e essas transações nem sempre envolvem contato pessoal. Os bancos centrais teriam que levar em consideração tais situações ao projetar CBDCs offline, escreveu o BIS, acrescentando:

“O pagador pode querer ter certeza da identidade do beneficiário, os dados que lhe são fornecidos são válidos e seu pagamento vai para o lugar certo. […] A fraude de representação é uma área potencial de risco que os bancos centrais precisam considerar em relação à privacidade.”

O documento também mencionou a importância da interoperabilidade e dos sistemas de gerenciamento de risco para pagamentos off-line, enfatizando a necessidade da capacidade de detectar possíveis violações de carteiras off-line. No manual há a observação:

“As funções e responsabilidades do ecossistema no suporte a pagamentos offline precisam ser mais bem definidas, e será necessária a colaboração entre os setores público e privado”

A funcionalidade offline é uma característica importante de vários projetos CBDC atualmente sendo desenvolvidos por bancos centrais globais. Conforme relatado anteriormente, países como Austrália, Índia e Rússia estão trabalhando na tecnologia de pagamento CBDC offline.

O banco central da Austrália planeja lançar um “piloto ao vivo” de um CBDC que oferece pagamentos offline “nos próximos meses”. O Reserve Bank of India está testando a funcionalidade offline do CBDC desde março de 2023. O banco central da Rússia espera introduzir o modo offline para o rublo digital até 2025.

Créditos: Cointelegraph e Canva.