A confiança dos investidores em produtos de investimento relacionados com criptomoedas aumentou na semana passada, impulsionada pela situação macroeconómica dos EUA.

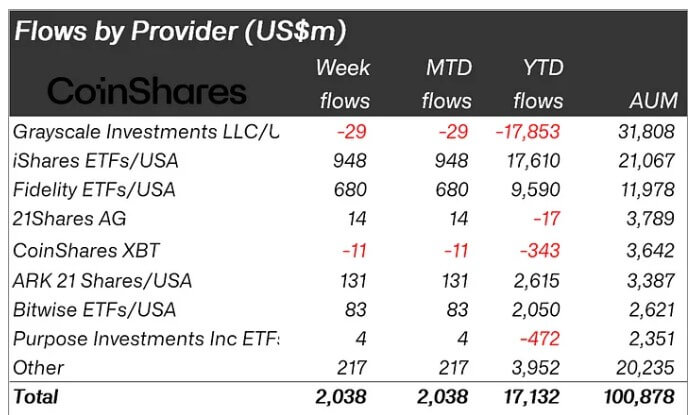

No seu último relatório semanal, a CoinShares observou que estes instrumentos financeiros registaram entradas líquidas de 2 mil milhões de dólares na semana passada, correspondendo às entradas totais registadas em maio.

Além disso, isto marca a quinta semana consecutiva de entradas positivas, com os ativos a atrair cerca de 4,3 mil milhões de dólares em investimentos durante o período. Notavelmente, esta é a segunda maior sequência de entradas desde que a Comissão de Valores Mobiliários dos EUA (SEC) aprovou fundos negociados em bolsa (ETF) Bitcoin à vista em janeiro.

James Butterfill, chefe de pesquisa da CoinShares, observou que as entradas foram generalizadas entre provedores como BlackRock, Fidelity, Proshares, Bitwise e Purpose, com uma redução notável nas saídas da Grayscale.

Butterfill explicou que as entradas podem ser atribuídas aos “dados macro dos EUA mais fracos do que o esperado”, o que aumentou as expectativas de cortes nas taxas de política monetária. Ele adicionou:

“[A] ação positiva do preço fez com que o total de ativos sob gestão (AuM) subisse acima da marca de US$ 100 bilhões pela primeira vez desde março deste ano.”

Entretanto, a atividade comercial destes produtos de investimento aumentou após semanas de atividades moderadas. Na semana passada, o volume de negócios aumentou 55%, para US$ 12,8 bilhões, excedendo significativamente os US$ 8 bilhões registrados na semana anterior.

Fluxos de impulso Bitcoin e Ethereum

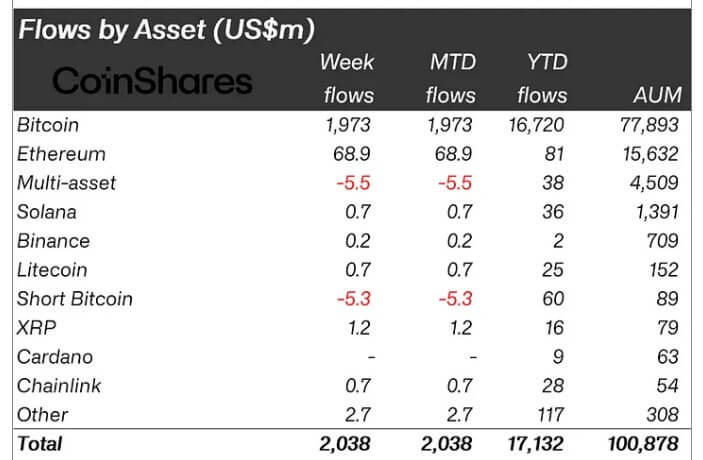

O Bitcoin (BTC) continua sendo um interesse crucial para os investidores, registrando entradas de US$ 1,9 bilhão. Enquanto isso, os produtos curtos de BTC tiveram saídas pela terceira semana consecutiva, totalizando US$ 5,3 milhões.

Ethereum (ETH) teve um ressurgimento significativo, com entradas de US$ 69 milhões, marcando sua melhor semana desde março. Isso elevou os fluxos acumulados do ano da ETH para US$ 81 milhões, recuperando-se de perdas anteriores antes que a SEC aprovasse vários registros spot do Ethereum ETF 19b-4.

Outras altcoins significativas tiveram atividades menores, com entradas inferiores a US$ 1 milhão. No entanto, Fantom e XRP se destacaram, registrando entradas de US$ 1,4 milhão e US$ 1,2 milhão, respectivamente.

Créditos: CryptoSlate e Canva.